“营改增”后75∶25分成将加剧地方财权、事权不对等

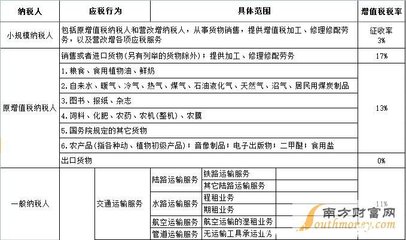

2012年9月1日,北京成为“营改增”试点的第二个城市,结合北京国税、地税发票管理使用现状,对原北京地税13种发票分别采取简并、保留和替换的方式进行衔接。其中涉及保留的9种普通发票由地税局监制改为国税局监制。 “目前北京国税和地税征收工作,除了发票上面的变化外,对地税征收的营业税部分已经划归为国税征收,收入虽然纳入国税系统,但是最后是返还北京市的。”北京税收部门人士表示。 根据国家统计局初步统计,截至2012年12月,我国已经纳入“营改增”试点企业约为91万户。开展试点的上海市1月至10月税收减收225亿元,北京市试点后的前两个月税收减收25亿元。“目前这些收入仍然是返还地方政府。”施正文表示。 目前,营业税的税目税率分为9种,包括交通运输业、建筑工程业、金融保险业、文化体育业、邮电通信业、娱乐休闲业、广告服务业、转让无形资产、销售不动产。不同的税目执行不同税率。 2012年1月1日,上海市率先启动“营改增”试点,在交通运输业和部分现代服务业开始试点营业税和增值税改革,随后,北京、江苏、安徽、浙江、湖北等全国9个省(直辖市)和3个计划单列市加入了“营改增”试点。 按照国务院规划,“营改增”分为三步走:第一步,在部分行业部分地区进行试点。以上海作为首个试点城市;第二步,选择交通运输业等部分服务业行业试点。第三步,在全国范围内实现“营改增”,“十二五”期间取消营业税。 作为结构性减税重要一项,“营改增”被寄予厚望,按照2012年的财政赤字规模为10700亿元计算,按照财政赤字的一半用于支撑结构性减税,粗略计算,结构性减税的最低规模为5350亿元。“但实施结构性减税一年来,真正的减税效果目前来看可能也就1000亿元的规模,其中‘营改增’也就百亿,对于全国税收来说,这个比例并不大,对中央财政不会产生明显影响。”中国社科院财经战略研究院院长高培勇认为。 在最新统计的一份“营改增”试点报告中,施正文认为,营业税中真正的税收大头是“不动产和金融保险行业”,一旦这两个行业实现“营改增”后,若继续返还地方政府可能会对全国税收造成影响,但目前看来,试点的行业在营业税中的占比相对较小,征收的税收也比较小,返还地方并不会对全国税收产生影响。“反而能够稳定中央和地方的税收结构,在地方没有新的税种替代营业税之前,返还税收能够保证地方政府的财政来源。” 经过一年试点,“营改增”已经扩围到全国9个省(直辖市)和3个计划单列市。国家统计局初步统计,截至2012年12月,我国已经纳入“营改增”试点企业约为91万户。 从今年开始,“营改增”试点范围除了扩围交通运输业和部分现代服务业在全国试点的方案外,邮电通信、铁路运输、建筑安装等行业也将纳入试点范围。越来越多的地区、越来越多的行业将陆续纳入“营改增”。与此同时,“营改增”后,两种税制的有机对接,财政部、国家税务总局等有关主管部门,已将中央和地方就“营改增”后增值税分成比例调整提上讨论日程。 《中国经营报》记者从各地税务机关获悉,目前“营改增”试点地区的征收工作,仍然采取营业税改征增值税后,全部返还地方的举措。“营业税有九大税目,目前试点的范围也只是其中两个行业中的部分领域,即使包括今年要纳入试点的三个行业,全部加起来收入可能只占营业税全部收入的三分之一,比例较小,全部归地方以后,对中央财政收入不会造成影响,因此这部分收入不会按照增值税的分成比例征收。”中国政法大学财税金融法研究中心主任施正文表示。 试点收入 目前仍将返回地方 增值税税制或重构 按照“营改增”的步骤,“十二五”期间,营业税全部改征为增值税,那么改征后的税收收入是否一直要返还地方政府,中央和地方的分成又会有怎样的调整? 施正文表示,目前包括政府部门在内的讨论意见都不相同,不过财税专家的观点更倾向于降低中央的分成比例。“降到50%多可能比较合适,目前分成仍在讨论。” 高培勇认为,“营改增”试点期间,其税目税率的变化都是按照分税制设计的税制来操作。“1994年后的增值税税制,是专门为制造业量身打造增值税的目标而设计的。它的设计理念、运行规则及其具体安排,是基于制造业运行特点。” 原来增值税75∶25分成,所得税60∶40分成的比例,是各自建立在国家税务局和地方税务局分设并分别征收各自税种基础上,随着试点时间的延续,这种格局将被打破。 据悉,“营改增”之后,如果其他税种不作相应调整,增值税在全部税收收入的占比就会跃升至55%以上,成为最大的一个税种。“如果继续按照75∶25的分成比例,那么地方税收就大幅减少,在没有新税种支撑的前提下,地方财政会面临财权、事权不对等加剧的现象。”施正文说。 当下,作为地方政府掌握的几乎唯一的主体税种,营业税收入大致占地方政府税收收入的一半以上。随着营业税改征增值税,地方政府掌握的唯一的主体税种便进入到中央和地方共享税序列,地方政府税收收入的一半以上将进入共享税收入范围。 尽管目前将营业税改征增值税之后的收入“还给”地方政府,但在体制上,地方政府的财源仍被“挖掉”一块。失掉了这一大块税收支撑,地方财政收支平衡的基础将被打破。“鉴于既有税制体系下的各个税种分别已有各自的归属,难有‘调换’可能,新的地方主体税种的选择,肯定要涉及‘增设新税’或‘改制老税’。”高培勇说。

此外,随着增值税比重的上升,增值税税率也应削减。 以目前的增值税标准税率水平计,每降低一个百分点,可收获减税2000亿元的规模效应。“不过,一旦增值税税率降低后,未来保持税收总量平衡的条件下,亏损部分要用其他税种填补,有可能是以个人所得税、房产税为代表的直接税来做填补。”高培勇表示。 来自国家财政、税务管理部门的权威人士向本报记者证实,已将中央和地方就“营改增”后增值税分成比例调整提上讨论日程。

爱华网

爱华网