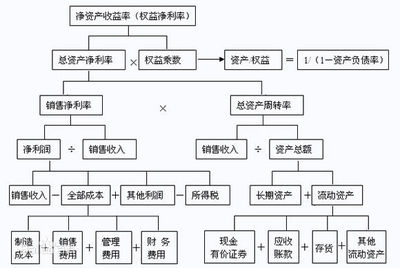

杜邦财务分析体系

一、杜邦分析法的概念

杜邦分析法利用几种主要的财务比率之间的关系来综合地分析企业的财务状况,这种分析方法最早由美国杜邦公司使用,故名杜邦分析法。

二、杜邦分析法的特点

杜邦模型最显著的特点是将若干个用以评价企业经营效率和财务状况的比率按其内在联系有机地结合起来,形成一个完整的指标体系,并最终通过净资产收益率来综合反映。采用这一方法,可使财务比率分析的层次更清晰、条理更突出,为报表分析者全面仔细地了解企业的经营和盈利状况提供方便。

净资产收益率又称股东权益收益率,是净利润与平均股东权益的百分比,是公司税后利润除以净资产得到的百分比率,该指标反映股东权益的收益水平,用以衡量公司运用自有资本的效率。指标值越高,说明投资带来的收益越高。

净资产收益率=净利润 / 平均股东权益

平均股东权益=(所有者权益年初数+所有者权益年末数)/2

年初数:就是上年12月份(31日)的《资产负债表》所有者权益的数值;年末数:就是当年12月份(31日)的《资产负债表》所有者权益的数值。

三、杜邦分析法的基本思路

基本思想是将企业净资产收益率逐级分解为多项财务比率乘积,这样有助于深入分析比较企业经营业绩。

1、净资产收益率是一个综合性最强的财务分析指标,是杜邦分析系统的核心。净资产是属企业所有,并可以自由支配的资产,既所有者权益。

2、总资产净利率是影响权益净利率的最重要的指标,具有很强的综合性,而总资产净利率又取决于销售净利率和总资产周转率的高低。总资产周转率是反映总资产的周转速度。对资产周转率的分析,需要对影响资产周转的各因素进行分析,以判明影响公司资产周转的主要问题在哪里。销售净利率反映销售收入的收益水平。扩大销售收入,降低成本费用是提高企业销售利润率的根本途径,而扩大销售,同时也是提高资产周转率的必要条件和途径。

3、权益乘数表示企业的负债程度,反映了公司利用财务杠杆进行经营活动的程度。资产负债率高,权益乘数就大,这说明公司负债程度高,公司会有较多的杠杆利益,但风险也高;反之,资产负债率低,权益乘数就小,这说明公司负债程度低,公司会有较少的杠杆利益,但相应所承担的风险也低。

股东投资者使用杜邦分析法其侧重点主要在于权益收益率多少,权益收益率升降。影响权益收益率升降的原因相关财务指标的变动对权益收益率将会造成什么影响。

四、杜邦分析法的财务指标关系

杜邦分析法中的几种主要的财务指标关系为:

净资产收益率= 权益资本报酬率

1.权益资本报酬率= 总资产净利率 * 权益乘数

= 销售净利率 * 总资产周转率 *权益乘数

杜邦分析法说明净资产收益率受三类因素影响:

营运效率:用总资产净利率衡量;

资产使用效率:用总资产周转率衡量;

财务杠杆:用权益乘数衡量。

在具体运用杜邦体系进行分析时,可以采用因素分析法,首先确定销售净利率、总资产周转率和权益乘数的基准值,然后顺次代入这三个指标的实际值,分别计算分析这三个指标的变动对净资产收益率的影响方向和程度,还可以使用因素分析法进一步分解和个指标并分析其变动的深层次原因,找出解决的方法。

2.权益资本报酬率= 净利润/股东权益

= (净利润/股东权益)* (总资产/总资产)

= (净利润/总资产)*(总资产/股东权益)

=( 净利润 / 营业收入)* (营业收入 /总资产)*(总资产 / 股东权益)

=( 净利润 / 营业收入)* (营业收入 /总资产)* 1 /(1 - 资产负债率)

=( 净利润 / 营业收入)* (营业收入 /总资产)* 1 /(1 - 负债 /总资产)

股东权益又称净资产,是指公司总资产中扣除负债所余下的部分。是指股本、资本公积、盈余公积、未分配利润的之和,代表了股东对企业的所有权,反映了股东在企业资产中享有的经济利益。

式中揭示了决定企业获利能力的三个因素:

1.成本费用控制能力。

因为销售净利润率=净利润/销售收人=1-(生产经营成本费用+财务费用本+所得税)营业收人,而成本费用控制能力影响了算式(生产经营成本费用+财务费用+所得税)销售收人.从而影响了销售净利润率。

2.资产的使用效率,用资产周转率(销售收入总资产)反映。它表示融资活动获得的资金(包括权益和负债),通过投资形成公司的总资产的每一单位资产能产生的销售收人。虽然不同行业资产周转率差异很大,但对同一个公司,资产周转率越大.表明该公司的资产使用效率越高。

3.财务上的融资能力,用权益乘数(总资产/股东权益)反映。若权益乘数为4。表示股东每投人1个单位资金,公司就能借到3个单位资金,即股东每投入1个单位资金,公司就能用到4个单位的资金。权益乘数越大,即资产负债率越高,说明公司过去的债务融资能力越强。

3.权益资本报酬率= 销售净利率 * 总资产周转率 * 权益乘数

=(税后经营利润/营业收入)*(营业收入/总资产)*(净利润/税后经营利润)*(总资产/股东权益)

=[经营利润×(1-所得税率)/ 营业收入]*(营业收入 /总资产)*[经营利润×(1-所得税率)- 利息*(1-所得税率)]/[经营利润×(1-所得税率)] *(总资产/股东权益)

式3相比式2,更加清楚地揭示了权益资本报酬率的影响因素:

Ⅰ.式3中第一个比率—税后经营利润率,反映出每1块钱销售收人真正为公司带来的利润。而式(1)的销售净利润率表示每实现1块钱销售收人公司的净利润会是多少,它扣除的成本费用中不仅包括经营活动的成本费用,还包括财务活动的费用。相比式(2),式(3)剔除了财务费用的影响,更准确地反 映了生产经营活动的成本费用控制水平、企业的议价能力、技术水平和日常管理制度等诸方面因素均会影响经营活动的成本费用支出水平。

Ⅱ. 式3中第二个比率资产周转率反映了资产使用效率是企业投资决策水平的最终反映。若企业在长期投资决策中失误造成固定资产闲置,则固定资产的周转率低;若企业在短期投资决策中水平低下,则流动资产的周转率低。

Ⅲ. 式3中第三个比率称为财务费用比率,为净利润/税后经营利润。利息x(1一所得税税率)是考虑了税盾后的财务费用,是真正利用债务所发生的费用。该财务费用比率考虑了利息的节税作用更加贴切地反映出利息对企业获利能力的影响。该比率总是小于或等于1,说明财务费用对企业获利能力的影响总是负面的。当企业有借款并归还利息时,该比率就小于1,它反映了借款利息对企业获利能力所起负作用的大小。

Ⅳ. 式3中第四个比率为权益乘数,又称为财务结构比率,因为其分子等于它的分母加负债,所以该比率总是大于或等于1.说明通过借款能给生产经营提供更多资金,对企业获利能力具有正面影响。当企业有负债时,该比率一定大于1,反映了通过借款为企业提供资金对获利能力的贡献程度。

前两个比率被称为企业获利能力的两大驱动因素:控制成本和有效使用资产,它们对企业的获利能力具有决定性的影响。

四个比率相乘,反映了财务决策对获利能力的影响。企业借款对获利能力既有正作用—为经背活动提供更多资金,也有负作用—支付利息,若财务费用比率与权益乘数两者乘积大于1,说明正作用大于负作用,其借款决策对企业是有利的;若其两者乘积小于1,说明用借来的资金赚取的经营利润小于所要支付的利息,即借款的负作用大于正作用,削弱了企业的获利能力。

五、杜邦分析法的步骤

1.从净资产收利率开始,根据会计资料(主要是资产负债表和利润表)逐步分解计算各指标;

2.将计算出的指标填入杜邦分析图;

3.逐步进行前后期对比分析,也可以进一步进行企业间的横向对比分析。

六、杜邦分析法的局限性

从企业绩效评价的角度来看,杜邦分析法只包括财务方面的信息,不能全面反映企业的实力,有很大的局限性,在实际运用中需要加以注意,必须结合企业的其他信息加以分析。主要表现在:

1、对短期财务结果过分重视,有可能助长公司管理层的短期行为,忽略企业长期的价值创造。

2、财务指标反映的是企业过去的经营业绩,衡量工业时代的企业能够满足要求。但在目前的信息时代,顾客、供应商、雇员、技术创新等因素对企业经营业绩的影响越来越大,而杜邦分析法在这些方面是无能为力的。

3、在目前的市场环境中,企业的无形知识资产对提高企业长期竞争力至关重要,杜邦分析法却不能解决无形资产的估值问题。

七、其他说明

1.在实际应用中,应该首先对财务报表进行调整,调整财务报表部分见佩因曼(2005)相关论述。

2.如果想要定量地评价出每个财务比率以及经营活动、融资决策对企业获利能力变化的影响方向和影响程度.可以对式3进一步采用连环替代法进行分析。

3.分析流动资产、固定资产、其他资产对获利能力的影响时,不能用流动资产、固定资产、其他资产分别除以总资产,这只是在进行结构分析。正确的做法是要用流动资产、固定资产、其他资产分别去除销售收人。

4分析制造成本、管理费用、销售费用对获利能力的影响时,不能用制造成本、管理费用、销售费用分别除以总成本费用,这也只是在做结构分析。正确的做法是要用制造成本、管理费用,销售费用分别除以销售收人。

八、备注:

权益乘数 =总资产 / 股东权益 = 1 /(1-资产负债率)

(利润率)销售净利率=(利润/营业收入)净利润 / 营业收入

总资产周转率 = 营业收入 / 总资产

资产净利率=净利润 / 总资产

爱华网

爱华网