(一)银行汇票的概念及适用范围

银行汇票是出票银行签发的,由其在见票时按照实际结算金额无条件支付给收款人或者持票人的票据。银行汇票可以用于转账,填明"现金"字样的银行汇票也可以用于支取现金。

单位和个人在异地、同城或统一票据交换区域的各种款项结算,均可使用银行汇票。

(二)办理银行汇票的程序

1 .申请签发汇票。

2 .出票。签发银行汇票必须记载下列事项:表明"银行汇票"的字样;无条件支付的承诺;出票金额;收款人名称;出票日期;出票人签章。

3 .持往异地办理结算。

4 .提示付款。银行汇票的提示付款期限为自出票日起1 个月。收款人可以将银行汇票背书转让给被背书人。持票人超过提示付款期限提示付款的,代理付款人不予受理。

5 .代理付款人代理付款,将款项支付给持票人。

6 .出票银行与代理付款银行之间进行资金清算。

7 .银行汇票的实际结算金额低于出票金额的,其多余金额由出票银行退交申请人。

(三)银行汇票退款和丧失

申请人因银行汇票超过付款提示期限或其他原因要求退款时,应将银行汇票和解讫通知同时提交到出票银行。申请人为单位的,应出具该单位的证明;申请人为个人的,应出具该本人的身份证件。申请人缺少解讫通知要求退款的,出票银行应于银行汇票提示付款期满一个月后办理。

银行汇票丧失,失票人可以凭人民法院出具的其享有票据权利的证明,向出票银行请求付款或退款。

(四) 基本规定:

1、单位和个人各种款项结算,均可使用银行汇票。银行汇票可以用于转帐,填明“现金”字样的银行汇票也可以用于支取现金。

2、银行汇票的提示付款期限自出票日起1个月。持票人超过付款期限提示付款的,代理付款人不予受理。

3、申请人使用银行汇票,应向出票银行提交“银行汇票申请书”,填明收款人名称、汇票金额及用途、申请人名称及帐号、申请日期等事项并签章,签章为其预留银行的签章。

4、收款人受理申请人交付的银行汇票时,应在出票金额以内,根据实际需要的款项办理结算,并将实际结算金额和多余金额准确、清晰地填入银行汇票和解讫通知的有关栏内。

5、收款人可以将银行汇票背书转让给被背书人。

6、在银行开立存款帐户的持票人向开户银行提示付款时,应在汇票背面“持票人向银行提示付款签章”处签章,签章须与预留银行签章相同,并将银行汇票和解讫通知、进帐单送交开户银行。银行审查无误后办理转帐。

(五)银行汇票特点:

1 、适用范围广泛,使用灵活,兑现性强,票随人走,凭票购货,余款自动退回,可背书转让;单位和个人各种款项结算均可使用银行汇票,特别适用于异地采购的结算。

2 、银行汇票的提示付款期限自出票日起 1 个月;

3 、银行汇票可用于转帐,填明“现金”字样的银行汇票可以用于支取现金(申请人和收款人均须为个人)。

4 、票随人走,钱货两清。实行银行汇票结算,购货单位交款,银行开票,票随人走;购货单位购货给票,销售单位验票发货,一手交票,一手交钱;银行见票付款,这样可以减少结算环节,缩短结算资金在途时间,方便购销活动。

5 、信用度高,安全可靠。银行汇票是银行在收到汇款人款项后签发的支付凭证,因而具有较高的信誉,银行保证支付,收款人持有票据,可以安全及时地到银行支取款项。而且,银行内部有一套严密的处理程序和防范措施,只要汇款人和银行认真按照汇票结算的规定办理,汇款就能保证安全。一旦汇票丢失,如果确属现金汇票,汇款人可以向银行办理挂失,填明收款单位和个人,银行可以协助防止款项被他人冒领;

6 、使用灵活,适应性强。实行银行汇票结算,持票人可以将汇票背书转让给销货单位,也可以通过银行办理分次支取或转让,另外还可以使用信汇、电汇或重新办理汇票转汇款项,因而有利于购货单位在市场上灵活地采购物资;

7、银行汇票结算不受金额起点限制。

8、申请人因银行汇票超过付款提示期限或其他原因要求退款时,应将银行汇票和解讫通知同时提交到出票银行,并提供本人身份证件或单位证明。申请人缺少解讫通知要求退款的,出票银行应于银行汇票提示付款期满1个月后办理。

二、银行本票

(一)银行本票的概念及适用范围

银行本票是申请人将款项交存银行,由银行签发的承诺自己在见票时无条件支付确定的金额给收款人或者持票人的票据。银行本票按照其金额是否固定可分为不定额和定额两种。

单位和个人在同一票据交换区域需要支付各种款项时,均可使用银行本票。银行本票可以用于转账,注明"现金"字样的银行本票可以用于支取现金。

(二)办理银行本票的程序

1 .申请签发本票。申请人使用银行本票,应向银行填写银行本票申请书。

2 .出票。出票银行受理银行本票申请书,收妥款项签发银行本票。签发银行本票必须记载下列事项:表明"银行本票"的字样;无条件支付的承诺;确定的金额;收款人名称;出票日期;出票人签章。

出票银行必须具有支付本票金额的可靠资金来源,并保证支付。出票银行在银行本票上签章后交给申请人。

3 .交付收款人或背书转让。申请人应将银行本票交付给本票上记明的收款人。收款人可以将银行本票背书转让给被背书人。

4 .提示付款。银行本票的提示付款期限自出票日起最长不得超过2 个月。持票人超过提示付款期限不获付款的,在票据权利时效内向出票银行作出说明,并提供本人身份证件或单位证明,可持银行本票向出票银行请求付款。

(三)与其他银行结算方式相比,银行本票结算具有如下特点:

(1)使用方便。我国现行的银行本票使用方便灵活。单位、个体经济户和个人不管其是否在银行开户,他们之间在同城范围内的所有商品交易、劳务供应以及其他款项的结算都可以使用银行本票。收款单位和个人待银行本票可以办理转账结算,也可以支取现金,同样也可以背书转让。银行本票见票即付,结算迅速。

(2)信誉度高,支付能力强。银行本票是由银行签发,并于指定到期日由签发银行无条件支付,因而信誉度很高,一般不存在得不到正常支付的问题。其中定额银行本票由中国人民银行发行,各大国有商业银行代理签发,不存在票款得不到兑付的问题。不定额银行本票由各大国有商业银行签发,由于其资金力量雄厚,因而一般也不存在票款得不到兑付的问题。

三、支票

(一)支票的概念及适用范围

支票是出票人签发的,委托办理支票存款业务的银行在见票时无条件支付确定的金额给收款人或者持票人的票据。支票分为现金支票、转账支票和普通支票。

单位和个人在同一票据交换区域的各种款项结算,均可以使用支票。

(二)办理支票的程序

1 .出票。签发支票必须记载下列事项:表明"支票"的字样;无条件支付的委托;确定的金额;付款人名称;出票日期;出票人签章。支票的金额、收款人名称可由出票人授权补记,未补记前不得背书转让和提示付款。

2 .提示付款。支票的提示付款期限自出票日起10 日。

3 .出票人开户银行(付款人)与持票人开户银行之间清算资金。

4 .持票人收妥票款。持票人开户银行将票款收入到持票人存款账户。

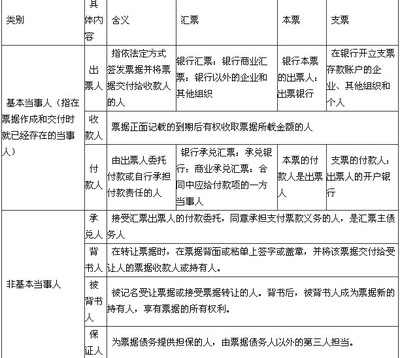

银行本票,银行汇票,支票的区别?

三者的主要区别有:(1)本票是自付(约定本人付款)证券;汇票是委付(委托他人付款)证券;支票是委付证券,但受托人只限于银行或其他法定金融机构。(2)我国的票据在使用区域上有区别。本票只用于同一票据交换地区;支票可用于同城或票据交换地区;汇票在同城和异地都可以使用。(3)付款期限不同。本票付款期为2个月,逾期兑付银行不予受理;银行汇票的提示付款期限自出票日起 1 个月我国汇票必须承兑,因此承兑到期,持票人方能兑付。商业承兑汇票到期日付款人账户不足支付时、其开户银行应将商业承兑汇票退给收款人或被背书人,由其自行处理。银行承兑汇票到期日付款,但承兑到期日已过,持票人没有要求兑付的如何处理,《银行结算办法》没有规定,各商业银行都自行作了一些补充规定。如中国工商银行规定超过承兑期日1个月持票人没有要求兑付的,承兑失效。支票付款期为10天。

四、商业汇票

(一)商业汇票的概念及适用范围

商业汇票是出票人签发的,委托付款人在指定日期无条件支付确定的金额给收款人或者持票人的票据。商业汇票分为商业承兑汇票和银行承兑汇票。

在银行开立存款账户的法人以及其他组织之间,必须具有真实的交易关系或债权债务关系,才能使用商业汇票。

(二)商业汇票承兑

商业汇票可以在出票时向付款人提示承兑后使用,也可以在出票后先使用再向付款人提示承兑。定日付款或者出票后定期付款的商业汇票,持票人应当在汇票到期日前向付款人提示承兑。见票后定期付款的汇票,持票人应当自出票日起1 个月内向付款人提示承兑。汇票未按照规定期限提示承兑的,持票人丧失对其前手的追索权。

(三)办理商业汇票的程序

1 .办理商业承兑汇票的程序

( 1 )签发汇票并将承兑后的汇票交收款人。签发商业承兑汇票必须记载下列事项:表明"商业承兑汇票"的字样;无条件支付的委托;确定的金额;付款人名称;收款人名称;出票日期;出票人签章。

( 2 )提示付款。商业汇票的提示付款期限,为自汇票到期日起10 日。商业汇票的付款期限,最长不得超过6 个月。

( 3 )持票人开户银行向付款人开户银行发出委托收款的商业承兑汇票。

( 4 )付款人开户银行将商业承兑汇票留存,并及时通知付款人。

( 5 )付款人收到开户银行的付款通知,应在当日通知银行付款。

( 6 )付款人开户银行将票款划给持票人开户银行。

( 7 )持票人开户银行应于汇票到期日将票款划给持票人。

2 .办理银行承兑汇票的程序

( l )出票并申请承兑。银行承兑汇票应由在承兑银行开立存款账户的存款人签发。

( 2 )承兑。银行承兑汇票的出票人或持票人向银行提示承兑时,银行信贷部门负责按照有关规定和审批程序,对出票人的资格、资信、购销合同和汇票记载的内容进行认真审查,必要时可由出票人提供担保。银行承兑汇票的承兑银行,应按票面金额向出票人收取万分之五的手续费。

( 3 )出票人将银行承兑后的商业汇票交付收款人。

( 4 )提示付款程序同商业承兑汇票。

( 5 )持票人开户银行向付款人开户银行发出委托收款的银行承兑汇票。

( 6 )付款人开户银行将银行承兑汇票留存,并及时通知出票人交存票款,出票人应于汇票到期前将票款足额交存其开户银行。银行承兑汇票的出票人于汇票到期日未能足额交存票款时,承兑银行除凭票向持票人无条件付款外,对出票人尚未支付的汇票金额按照每天万分之五计收利息。

( 7 )承兑银行应在汇票到期日或到期日后的见票当日支付票款,将票款划给持票人开户银行。

( 8 )持票人开户银行将票款划给持票人。

(四)商业汇票贴现

贴现是指票据持票人在票据未到期前为获得现金向银行贴付一定利息而发生的票据转让行为。通过贴现,贴现银行获得票据的所有权。

商业汇票的持票人向银行办理贴现必须具备下列条件:在银行开立存款账户的企业法人以及其他组织;与出票人或者直接前手之间具有真实的商品交易关系;提供与其直接前手之间的增值税发票和商品发运单据复印件。

贴现的期限从其贴现之日起至汇票到期日止。实付贴现金额按票面金额扣除贴现日至汇票到期前1 日的利息计算。承兑人在异地的,贴现的期限以及贴现利息的计算应另加3 天的划款日期。

贴现到期,贴现银行应向付款人收取票款。不获付款的,贴现银行应向其前手追索票款。贴现银行追索票款时可从申请人的存款账户收取票款。

爱华网

爱华网