应付职工薪酬是企业根据有关规定应付给职工的各种薪酬;劳务费,即个人所得税中的劳务报酬是指个人独立从事各种非雇佣的各种劳务所取得的所得,下面由爱华网小编为你详细介绍劳务费与应付职工薪酬的相关法律知识。

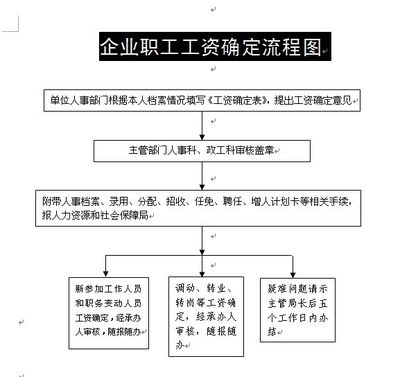

劳务费与应付职工薪酬的区别1、从适用法律角度来看,工资性支出是指按《劳动法》第十六条规定用人单位和劳动者签订劳动合同后支付的工资报酬;而劳务报酬一般是根据《合同法》的有关承揽合同、技术合同、居间合同等规定签订合同而取得的报酬。签订劳动合同的员工,享有《劳动法》的权利义务,和用工单位存在着雇佣被雇佣的关系,用人单位除了支付工资报酬之外,还应履行缴纳社会保险的义务;劳务报酬则不存在这种关系,其劳动具有独立性、自由性,其行为受《合同法》调整。

劳务费与应付职工薪酬有何区别

2、从管理方式还看,支付工资的员工都记载在企业的职工名册中,并且企业日常都进行考勤或签到,而支付劳务报酬的人员一般则不这样管理。公司雇用的保姆不属于《劳动法》所规定的关系,比如一般公司禁止员工兼职,而保姆则一般同时为几家公司或客户服务,对某一客户按时收费。

3、从财务核算角度来看,工资报酬的支付一般通过“应付工资”科目核算;劳务报酬一般通过“生产成本”、“管理费用”、“销售费用”等科目核算。

4、从税务管理角度看,工资报酬的支付应用工资表按实列支,并按规定代扣代缴工资薪金类个人所得税;纳税人支付劳务报酬则需要取得相应的劳务发票,并按规定代扣代缴劳务报酬类个人所得税。两种支出的计税方式完全不同。

5、从适用税率角度来看,

(1)工资薪金所得, 适用超额累进税率,税率为百分之五至百分之四十五。税率表:

级数 含税级距 税率(%) 速算扣除数

劳务费税率

中华人民共和国个人所得税法规定:

劳务报酬所得、稿酬所得、特许权使用费所得、财产租赁所得,每次收入不超过四千元的,减除费用八百元;四千元以上的,减除百分之二十的费用,其余额为应纳税所得额。

二、劳务费的计算原则

A、发放含税劳务报酬的计算方法:

1、每次劳务报酬收入不足4000元的,抵扣800元费用,再乘20%税率;

2、每次劳务报酬收入超过4000元的,抵扣收入额的20%,再乘20%税率;

3、对劳务报酬所得一次收入畸高(应纳税所得额超过20000元)的,要实行加成征收办法。

一次取得劳务报酬收入,减除费用后的余额(即应纳税所得额)超过2万元至5万元的部分,按照税法规定计算的应纳税额,加征五成;超过5万元的部分,加征十成。B.发放不含税劳务报酬的计算方法:

首先,根据不含税劳务报酬计算"应纳税所得额"

(一)、不含税收入额为3360元(即含税收入额4000元)以下的:

应纳税所得额=(不含税收入额-800)÷(1-税率)

(二)、不含税收入额为3360(即含税收入额4000元)以上的:

应纳税所得额=(不含税收入额-速算扣除数)×(1-20%)÷[1-税率×(1-20%)]

以上公式中的税率,是指不含税所得按不含税级距对应的税率,遵循以下原则;

不含税劳务报酬收入额 税率 速算扣除数

21000元以下的部分 20% 0

超过21000元至49500元的部分 30% 2000

超过49500元的部分 40% 7000

其次,根据"应纳税所得额"计算"应纳税金额(税金)"

应纳税额=应纳税所得额×适用税率-速算扣除数

上公式中的税率,是指应纳税所得额按含税级距对应的税率,遵循以下原则。

含税劳务报酬收入额 应纳税所得额 税率 速算扣除数

不超过25000的部分 不超过20000的部分*20%

超过25000元至62500的部分 超过20000元至50000的部分*30% -2000

超过62500的部分 超过50000的部分*40% -7000

相关阅读:

劳务费的税法规定

1、个人取得的劳务报酬收入,应当交纳个人所得税。应交税款=(劳务报酬收入-费用扣除额)*税率。根据题中情况,相关的费用扣除额和适用税率为800元和20%。因此,由于题中的劳务报酬收入最高也就是60元,因此,均无需交纳个人所得税。

2、劳务报酬项目应交的个人所得税,由支付人为扣缴义务人。扣缴义务人应当按照税法规定,向其主管税务机关交纳。因此,你应当向当地税务机关申报交纳。

3、帐务处理问题。根据会计制度、税法及相关法规的规定,企业支付的劳务费支出,不构成工资总额,应当计入“管理费用——劳务费”科目,并不计提职工福利费、工会经费、职工教育经费,不交纳各项社会保险金和住房公积金。在计算应交企业所得税时,劳务费应当在当地税务机关规定的劳务费扣除标准(注意,不是工资标准,如计税工资标准等)内,据实扣除。

看过“劳务费与应付职工薪酬有何区别”的人还看过:

爱华网

爱华网